上場を目指す非上場企業において、新たな資金調達手段として

『ベンチャーデット(新株予約権融資)』

による調達が散見されるようになりました。

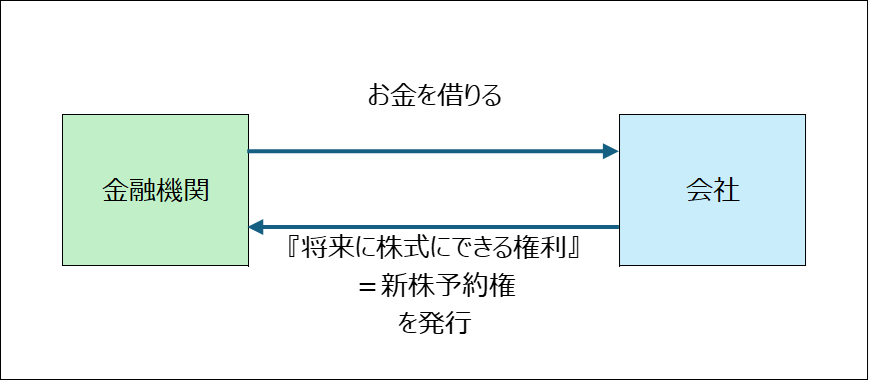

「お金を借りる」銀行から借入をすると同時に『新株予約権の発行』をするというもの。

財務会計における会計処理で議論になるケースも増えるかと思い、

概要や検討すべき点等をまとめてみます。

※イメージはセット販売

概要

取引自体はシンプルで、下図のイメージです。

通常の融資では『お金を借りる』だけですが、

ベンチャーデットだと、『会社から金融機関に対して新株予約権の発行』をします。

これは『信用力が低い会社から担保をとる』といった側面もあるかと思います。

『通常の条件では融資が難しいけど、新株予約権を発行してくれるなら貸すよ』みたいな。

会社が上場すれば、新株予約権を株式に換えて売却することで利益も出せるので、

イメージとしては、宝くじを受け取るみたいなイメージかなと。

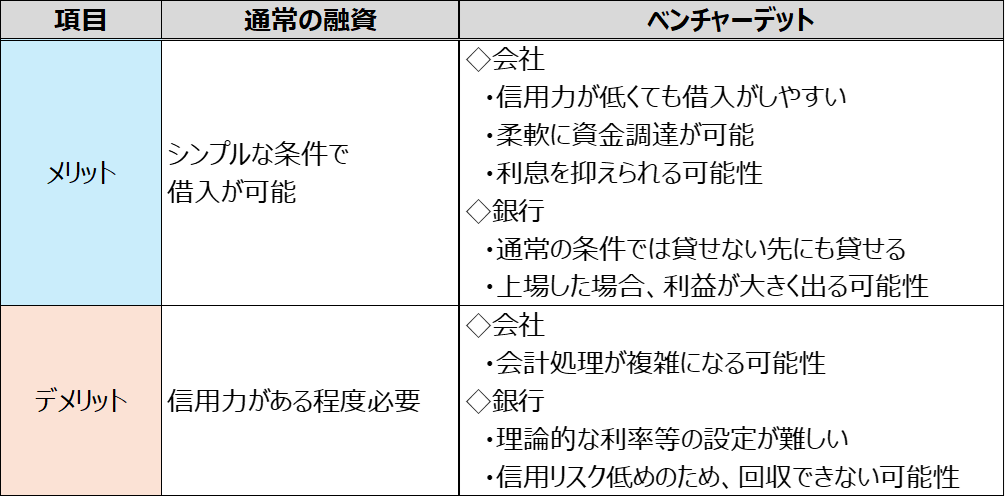

また、メリット・デメリットを整理してみます。

『信用力がなくてもお金を借りやすい』

というのが最近のベンチャー企業で良く活用される最大の要因でしょうね。

会計処理で整理されたポイント

従来、会計基準にあてはめて明確な整理がされてこなかった領域になります。

そのため、『借入金』として全額を負債として計上しているケースがほとんどではないでしょうか。

一方で、近年に大手監査法人等で整理された結果は『複合金融商品』になるというものです。

つまり、『借入金』と『新株予約権』を分けて、それぞれいくらになるか?

といった検討が必要となります。

そのため、従来は借入金として全額計上していた会社も、本来は新株予約権として計上しなければならない金額が含まれていた可能性があるということになります。

過去の財務諸表が適切だったかという点も含め、会計処理の見直しが必要になってきます。

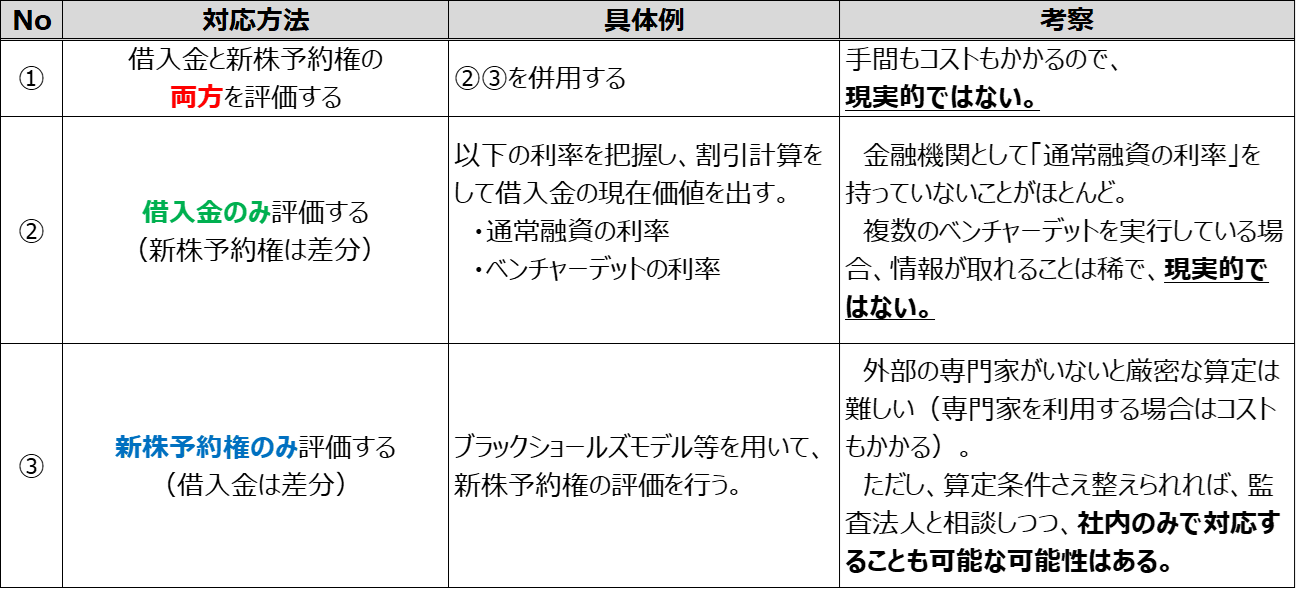

具体的にどうしていくか?

主な方法は次の3点です。

ただ、現実的には③の方法を取っていくしかないと個人的には思います。

大切なことは、ベンチャーデットを実行する前に会計士等の専門家に事前に相談をしておくということかなと。

(よく言われることですが)

取引を開始してしまうと、取れる選択肢も少なくなってくるので事前相談があると

みんなハッピーになれる可能性が高まります。

ではまた次回。